-

미국 주요 ETF top 5 분석하기(미국 ETF 추천)금융정보/01.유가증권(주식 채권 등) 2024. 7. 14. 21:19반응형

ETF투자의 의미

ETF는 상장된 펀드이다. 펀드의 성격을 갖고 있기 때문에 정해진 투자 원칙에 따라서 운용되며, 상장되었기 때문에 주식시장에서 쉽게 사고 팔 수 있다. 펀드의 정해진 투자 원칙은 수익률과 직결되는데 예를 들어 미래에셋 TIGER 200은 코스피 200 지수를 추종하는 수익률을 내고, KBSTAR 국고채3년(KBSTAR ETF)는 국고채 3년을 추종하는 수익률을 낸다. 미국 주식시장에도 당연히 한국 주식시장보다 더욱 많은 종류의 ETF가 있다.

미국 ETF 규모 기준 top 5 분석하기

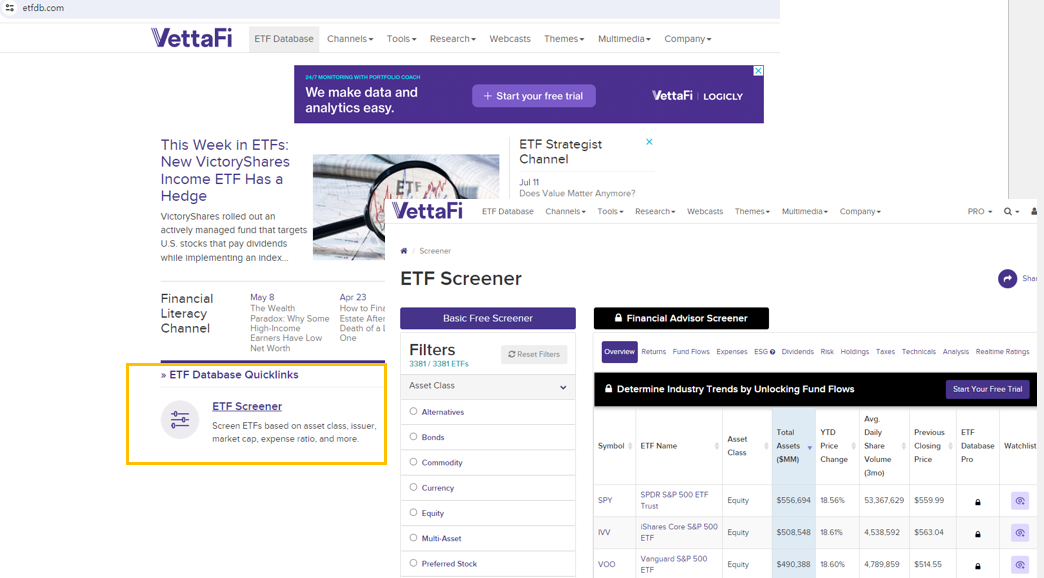

미국 ETF의 기본적인 정보는 ETF Database 사이트에서(https://etfdb.com/) 쉽게 조회할 수 있다. 사이트에 접속하면 그림 1과 같이 ETF Screener 를 통해서 종류별로 ETF를 조회할 수 있다. "Total Assets" 기준으로 줄을 세우면(컬럼 클릭) 규모 순으로 TOP 5 ETF를 뽑아낼 수 있다.

그림1: ETF Database 조회하기 규모 기준 top 5를 ETF를 뽑아내면 아래와 같이 SPY, IVV, VOO, VTI, QQQ 5개가 나온다.

Ticker ETF 명 총자산(백만달러) 2024년수익률

(YTD)ETF설명 SPY SPDR S&P 500 ETF Trust 556,694 18.56% S&P500 지수 추종 IVV iShares Core S&P 500 ETF 508,548 18.61% S&P500 지수 추종 VOO Vanguard S&P 500 ETF 490,388 18.60% S&P500 지수 추종 VTI Vanguard Total Stock Market ETF 421,680 17.02% CRSP US Total Market 지수 추종 QQQ Invesco QQQ Trust Series I 304,902 21.18% NASDAQ100 지수 추종 SPY, IVV, VOO 가 총자산이 가장 높은 것을 확인할 수 있는데, 미국 대형주 주가를 추종하는 S&P500 지수 수익률과 연동되어 있다보니 많은 사람들에게 가장 무난한 투자처로 인정받고 있다고 볼 수 있다. 세 ETF 모두 운용사가 다르다 뿐이지 S&P500 지수를 추종한다는 점에서 결국 수익률은 비슷하다. SPY는 State Street 이라는 곳에서, IVV는 BlackRock이라는 곳에서, VOO는 Vanguard에서 각각 운용한다. 같은 코스피 200 추종 ETF가 운용사에 따라서 KODEX 200 ETF(삼성자산운용), TIGER 200 ETF(미래에셋자산운용) 등으로 나뉘는 것과 같은 원리이다.

VTI는 미국 전체 시장을 추종하는 CRSP US Total Market 지수를 추종한다. S&P500 지수는 대형주 위주로 구성된 지수라면 CRSP US Total Market 지수는 전체 시장의 성과를 나타내는 지수이다. 한국의 코스피도 삼성전자의 움직임에 따라서 달라지는 것처럼 미국의 주식도 몇 개의 대형주의 움직임에 따라서 흔들린다는 점을 고려할 때 전체 시장의 성과를 추종하는 과정에서 오히려 수익률이 낮아질 수 있다. 따라서 SPY, IVV, VOO보다 좋은 선택은 아닌 것 같다.

QQQ는 미국 NASDAQ 100 지수를 추종하는 ETF이다. NASDAQ는 주로 기술주, 성장주로 이루어져 있는데, 미국의 TECH 위주 성장이 계속 될 것이라고 예상한다면, 괜찮은 선택이 될 수 있다.

미국 ETF 수익률 기준 top 5 분석하기

Ticker ETF명 총자산(백만달러) 2024년수익률

(YTD)ETF설명 NVDX T-Rex 2X Long NVIDIA Daily Target ETF 789 450.73% 엔비디아 2배 레버리지 NVDL GraniteShares 2x Long NVDA Daily ETF 5,823 404.04% 엔비디아 2배 레버리지 NVDU Direxion Daily NVDA Bull 2X Shares 526 334.41% 엔비디아 2배 레버리지 USD ProShares Ultra Semiconductors 1,426 179.92% 다우존스 반도체지수 2배 레버리지 FNGU MicroSectors FANG+™ Index 3X Leveraged ETN 7,280 114.61% FANG+ 인덱스 3배 레버리지 올해 수익률 top 3 ETF는 엔비디아에 올인한 ETF이다. 엔비디아에 확신이 있는 사람들은 엔비디아 주식을 샀겠지만 엔비디아를 종교 수준으로 믿었던 사람들은 2배 레버리지에 들어갈만 하다.

USD는 미국 다우존수 반도체 지수를 2배 레버리지로 추종하는 펀드로 2024년 반도체 호황과 더불어 높은 수익률을 냈다. 2배 레버리지가 부담스러운 사람들은 SMH(VanEck Semiconductor ETF : YTD 56.95%), SOXX(iShares PHLX Semiconductor ETF : YTD 35.64%), XSD(SPDR S&P Semiconductor ETF : YTD 18.48%) 중에 골라서 투자하면 레버리지 없이 반도체 섹터에 투자할 수 있다.

수익률 5위는 FANG+ 지수에 3배 레버리지로 들어가는 상품이다. FANG+ 지수는 최근 글로벌 기업으로 각광받고 있는 기업들인 FaceBook, Amazone, Apple, Netflix, Google 자회사들의 성과를 추종하는 지수이다. 하지만 FANG+로 분류되는 기업에 대한 믿음이 확고하지 않거나 3배 레버리지가 부담스러운 우리 소시민들은 선뜻 투자하기 어려운 상품일 수 있다. 오히려 IYW(iShares U.S. Technology ETF : YTD 27.16%) 같은 인터넷 및 기술혁신 기업의 성과를 추종하는 ETF나 QQQ(Invesco QQQ Trust : YTD 21.19%)와 같이 기술주 중심으로 구성된 NASDAQ100의 성과를 추종하는 ETF에 투자한다면 조금 안정적으로(+조금 낮은 수익률) FNGU에 투자한 효과를 볼 수 있을 것 같다.

반응형'금융정보 > 01.유가증권(주식 채권 등)' 카테고리의 다른 글

미국 기준금리 예측 : CME FedWatch Tool (0) 2025.03.25 수정종가의(Adjusted Closing Price) 의미와 활용 (2) 2025.02.02 코스피와 코스닥의 차이는 무엇일까? (0) 2024.03.20 주요 재무비율 통한 기업 분석 (0) 2024.02.14 코스피200지수 투자하기: 왜 ETF마다 수익률이 다를까? (0) 2023.11.09