-

금융투자소득세가 무엇일까? 어떤 일이 일어날까?최신이슈 2024. 6. 18. 06:41반응형

금융투자소득세 적용범위

"금융투자소득세"법은 큰 이변이 없으면 2025.01.01 이후 적용된다. 금융투자소득은 원금손실가능성이 있는 주식, 채권, 펀드, 파생상품 등에 투자해서 실현된 소득 중 이자소득과 배당소득을 제외한 부분을 의미하며, 대표적으로 우리 같은 개미들의 주식매매손익 등이 여기에 해당된다.

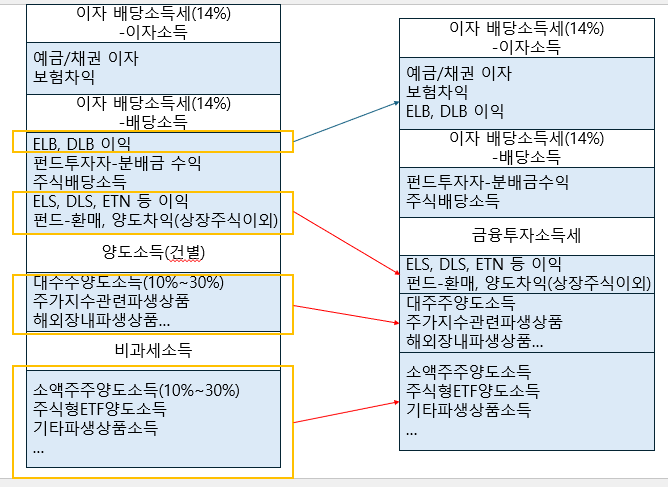

금융투자소득세의 핵심은 아래와 같이 기존에 양도소득 혹은 비과세 소득으로 잡혔던 부분들에 대해서 금융투자소득세가 부과된다는 점이다. 아래 그림 1처럼 기존에 비과세 대상이었단 소액주주(개미)의 주식 양도소득, 주식형ETF, 파생상품소득 등이 모두 금융투자소득세로 과세된다.

그림1: 금융투자소득세 구조 개요 우리가 주로 투자하는 주식과 펀드에 대해서 조금 더 상세하게 살펴보면, 아래 그림 2와 같다. 그림 2에서 조금 더 명확하게 소액주주의 국내주식 매매차익에 대해서 비과세 하던 부분에 금융투자소득세가 과세되는 것을 확인할 수 있다. 또한 해외주식 투자에 대한 세금은 매매차익에 양도소득세가 부가되던 것이 금융투자소득세로 대체되었을 뿐 큰 변화는 없다. 펀드 투자에 있어서는 기존에 주식형 펀드에서 주식 매매차익에 대해 비과세 되던 부분에 새롭게 금융투자소득세가 부과된다.

그림2: 주식, 펀드 투자에 대한 금융투자소득세 위 그림 2에서도 알 수 있듯이 금융투자소득세의 핵심은 국내 주식의 양도소득 부분에 대해서 추가적인 세금이 부과되는 것이다. 따라서 금융투자소득세 시행 후 국내 주식 투자에 대한 유인이 많이 떨어질 수 있다. 또한 금융투자소득세는 개인, 개인사업자에 부과되는 세금으로 법인은 대상이 아니다. 따라서 자금력이 있다면 개인자격으로 계속 투자하는 것보다는 법인자격으로 투자를 지속하는 현상이 나타날 수 있다.

금융투자소득세 기본공제와 세율

국내 주식의 양도소득 부분에 비과세 하던 부분에 대해서 과세를 하면서 아래 그림 3의 왼쪽과 같이 공제하는 부분을 1그룹으로 상대적으로 높게 잡았다. 금융투자소득에 하에서는 "장기", "고액" 투자자일수록 5천만원 이상 이익이 발생할 가능성이 크므로 1년 단위로 손익을 실현한 뒤 재투자하는 전략이 적합해 보인다. 비과세한도를 초과하는 이익이 발생하면, 그림 3의 우측과 같은 세율로 세금을 낸다. 종합하면, 연 3억 이상의 평가/실현 손익을 거두는 개인은 대부분 국내주식 투자 비중을 줄이거나 법인을 세우고 법인을 통해서 투자를 하는 전략을 취할 것이다.

그림3: 금융투자소득세 기본공제와 세율 물론 금융투자상품에서 발생하는 손실이 이익보다 큰 경우 5년 간 해당 결손금을 소득에서 공제해서 과세하는 결손금 이월 공제가 있고, 일반적인 개인이 국내 주식으로 연 5천만 원 이상 벌기가 쉽지 않아서 대부분 기본 공제를 받을 것이라 예상된다. 하지만 개미들이 금융투자소득세를 납부할 일은 거의 없어도 주가는 떨어질 수 있을 것 같다.

반응형'최신이슈' 카테고리의 다른 글

비상계엄령은 외환시장을 어떻게 움직이나? (1) 2024.12.07 Term SOFR 와 Compounded SOFR (0) 2024.11.16 부동산 PF 이슈: 새마을금고 이슈와 레고랜드 이슈 알아보기 (0) 2023.12.21 실리콘벨리은행(SVB은행)이 망한 이유 (0) 2023.03.12 엔화는 안전자산이 더 이상 아닐까? (0) 2022.05.17